Le 11 septembre 2019, aux Salons Hoche, se tenait le Particeep Digital Tour 3. Cette troisième édition sur le thème des innovations en banque et en assurance a été un réel succès ! Retour en images sur les moments forts !

Le Particeep Digital Tour, un événement devenu une tradition annuelle ainsi qu’une référence dans le secteur de la fintech. Notre première édition réunissait plus de 200 experts de la gestion d’actifs afin d’apporter des réponses pragmatiques sur la digitalisation du secteur. La seconde édition, quant à elle, a tenté de détailler les apports et cas d’usages de l’open banking dans le cadre de la directive DSP2.

Particeep Digital Tour 3 : Contexte

Cette année, au vu des innovations majeures sur des sujets comme la distribution, l’Intelligence Artificielle (IA), les usages des Millenials, la sécurité des datas, … nous avons rassemblé 22 experts venant de milieux bancaires, d’assurances, de fintech et d’insutech afin de débattre sur la thématique : « Quelles innovations pour la banque et l’assurance ? »

En effet, avec les lois d’ouverture bancaire, dont la DSP 2, les banques tendent vers l’ouverture de leurs systèmes et une sécurité toujours plus importante. Bien que les assurances ne soient pas concernées par cette loi, les consommateurs poussent les acteurs traditionnels à se convertir au digital, ces derniers étant d’ailleurs challengés par les néo-assurances.

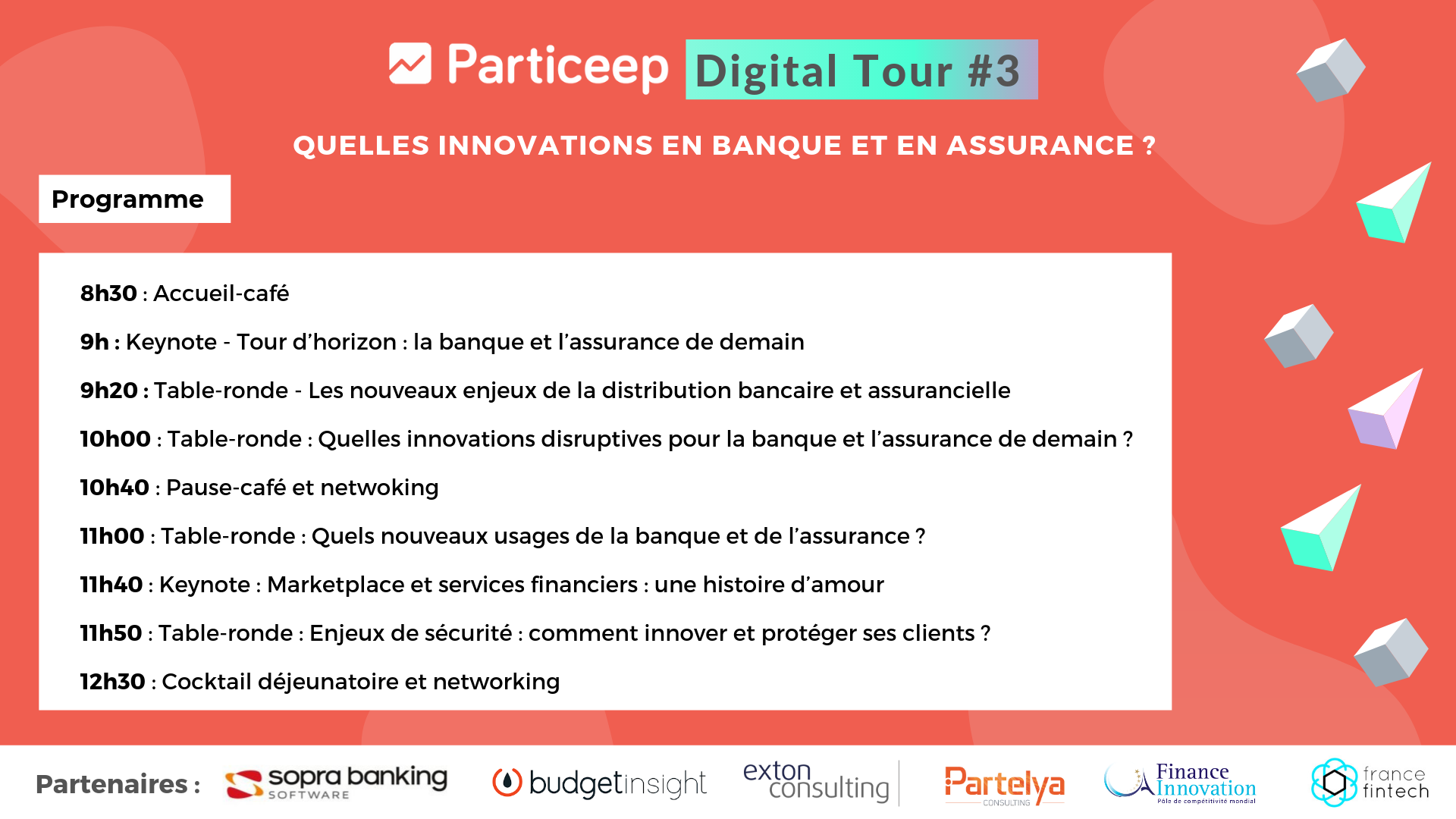

Cette troisième édition a été réalisée en partenariat avec Sopra Banking Software, Budget Insight, Exton Consulting, Partelya Consulting, Finance Innovation et France Fintech.

Particeep Digital Tour 3 : Programme

Particeep Digital Tour 3 : Intervenants

Keynote 1 – Tour d’horizon de la banque et de l’assurance de demain

Jean-Louis Delpérié, Associé à Exton Consulting a été le premier à s’exprimer devant notre salle comble. En 15 minutes, il a su proposer une analyse sur l’environnement, le positionnement et le fonctionnement des banques et assurances de demain.

« Face à un monde plus complexe et plus réglementé, il y a la question de l’apport de valeur ajoutée du conseiller », il complète « Parmi les défis pour les banquiers et assureurs, figure la question du sens : qu’est-ce que j’apporte au marché, quel est le sens de ce que je fais pour le client ? ».

Nous demander les slides de la présentation

Table-ronde 1 – Les nouveaux enjeux de la distribution bancaire et assurancielle

Patrick Ribeiro, Directeur de projets IT et Bank as a Platform au Crédit du Nord : « Nous travaillons développer nos rapports avec les partenaires, on travaille sur le modèle BTOBTOC et comment fluidifier ce parcours, notamment avec les courtiers en prêt immobilier ».

Guillaume Massis, Chief Business Officer à Ditto Services : « La co-création est au cœur de notre stratégie en tant que compagnon du voyageur ».

Mickaël de Sa, Responsable des Partenariats digitaux à Euler Hermes : « Les usages du B2C arrivent dans le B2B et nécessitent l’APIsation de nos services ».

Bertrand Facq, Directeur de la Stratégie à Orange Mobile Finance : « Nous considèrons que ce sont les nouveaux partenaires qui vont faire nos nouveaux produits financiers. Par exemple, nous discutons avec l’un des principaux promoteurs immobiliers français qui n’est pas content des crédits immobiliers proposés par les banques car ils ne répondent pas aux attentes de leurs clients. », il rajoute : « 80% des crédits immobiliers sont digitalisés, nous souhaitons digitaliser les 20% qui restent, donc nous les co-créons avec des partenaires car ce ne sont pas les banques qui vont créer ces emprunts ».

Annabelle Verschaeve, Responsable des partenariats à Aviva : « Le consommateur est maître de son parcours client, il faut donc être au plus proche de son besoin en développant des partenariats avec de nouveaux distributeurs : leaders e-commerce ou start-up »

Table-ronde 2 – Quelles innovations disruptives pour la banque et l’assurance de demain ?

Bruno Cambounet, Directeur Marketing des Produits Digitaux chez Sopra Banking Software : « Le secteur financier commence à comprendre qu’il est un support pour d’autres secteurs et qu’il n’est pas une économie à part entière. »

François Fillat, Responsable National, startup et entreprises innovantes au CIC : « Chez nous, banques et assurances, la disruption est déjà appliquée en interne. Nous transformons notre façon de travailler pour être plus agiles sans freiner l’innovation. »

Rorry Donnelly, CEO de Digi.me : « Aujourd’hui, sur internet, il faut plus de sécurité. Pour cela, il faut rendre les données à l’individu afin qu’il puisse reprendre le contrôle et les partager à des entreprises.»

Clément Francomme, CEO d’Utocat : « La blockchain va permettre de garantir que les opérations soient certifiées et que l’on ait une pleine confiance dans les titres que l’on possède.»

François de Lescure, Chief Sales & Marketing à DreamQuark : « Il ne faut pas être juste dans la case innovation mais aller jusqu’à l’utilisateur, les impliquer dans le processus d’innovation.»

Valérie Dray, Directrice de la stratégie et du développement à Incube : « La technologie est quelque chose qui permet la rupture. Ce qu’on en fait est ce qui créé la rupture, la question est comment la porter ? »

Après ces trois premières conférences, il était temps de prendre une courte pause et de rapidement reprendre les débats.

Table-ronde 3 – Quels nouveaux usages de la banque et de l’assurance ?

Alain Clot, Président de France Fintech : « La régulation est importante pour protéger le consommateur, c’est une question centrale, mais il faut tous être à armes égales.»

Clément Coeurdeuil, CEO de Budget Insight : « On pense que demain c’est la fusion entre usage et service financier. Les services financiers qui vont rester sont ceux qui seront intégrés dans les usages.»

Svetlana Baranov, CEO de 21 Banking, auteure et experte en banque digitale : « L’innovation de l’expérience client va devenir la plus importante au sein du secteur bancaire. Deux tendances : l’agrégation de services via des marketplaces et l’ouverture vers la proposition de services tiers à leurs clients.»

Steve Fogue, CEO de Particeep : « L’open-banking, il faut décomposer ce sujet en trois catégories : les services au client (comment l’offre devient focalisée sur le client ?) ; l’interprétation que l’on a aujourd’hui de l’open-banking c’est une interprétation à minima car on se sent obligé de partager les données clients avec les tiers car la réglementation l’impose, il faut réussir à proposer des solutions monétisant cette ouverture des données ; l’accélération de l’esprit de partenariat entre fintech et banque.»

Cédric Vallée, Venture Director à Plug and Play : « Aujourd’hui, on remarque que du côté des usages, une société qui travaille avec BNP Paribas peut très bien travailler Carrefour, Sanofi, Les Aéroports de Paris, etc.» Il rajoute : « On est passé d’un système où le client allait chercher des services dans des silos verticaux à un système horizontal ».

Keynote 2 – Marketplace et services financier : une histoire d’amour

Antoine Orsini, CEO de Lemon Way s’est exprimé sur la relation entre les marketplaces et services financier notamment via des cas d’usages pratiques. Selon lui : « A l’horizon 2029, les marketplaces financières (crowdfunding) et non-financières (Marketplace B2C et B2B) représenteront un marché de 991mds€ »

Nous demander les slides de la présentation

Table-ronde 4 – Enjeux de sécurité : comment innover et protéger ses clients ?

Guillaume Vassault-Houlière, CEO de Yes We Hack : “On voit que les acteurs traditionnels essaient de se digitaliser. Les fintechs commencent à se poser les bonnes questions concernant la cyber-sécurité. En conclusion, on a plus d’acteurs, plus de données qui vont transiter et donc plus de risques.»

Ronan Hardouin, Avocat Barreau de Paris, Docteur en droit, Chargé d’enseignement du Cabinet Juriscom.law : « L’objectif de la DSP2 est de mettre en place des standards commun à tous les acteurs afin de garantir une sécurité maximale. »

Benoît Gruet, CEO de CDLK Services : « Pour mémoire, les cartes bancaires représentent 53% des transactions et pèsent plus de 90% des cas de fraude », il ajoute « pour lutter contre la fraude carte bancaire, le site du service public (Perceval) nous invite à consulter attentivement nos comptes pour identifier les transactions suspectes et les signaler.»

![[Event] – Particeep Digital Tour 3 : les moments clés d’une troisième édition réussie !](https://blog.particeep.com/wp-content/uploads/2019/09/IMG_0672.jpg)