Après une première analyse sur les conséquences du Covid-19 sur les services financiers, en France et à l’international, notre équipe fait le point sur les impacts de la crise sur les produits bancaires.

Covid-19 : quid du secteur immobilier ?

Avec le confinement, les citoyens doivent réduire leur déplacement au strict minimum et utiliser les applications de leurs banques pour les opérations à distance. Néanmoins, demander un crédit immobilier par exemple devient presque impossible durant cette crise sanitaire. Avec l’activité bancaire très ralentie, trois façons différentes sont utilisées pour gérer les dossiers :

- Cesser entièrement le traitement de l’ensemble des dossiers

- Arrêter la prise en charge de nouvelles demandes pour se concentrer sur la gestion des dossiers en cours

- Continuer la prise en charge des nouveaux dossiers

Fort est de constater que la majorité des banques n’acceptent plus de nouvelles demandes pour se concentrer en priorité sur les dossiers de prêts en cours par ordre d’arrivée. D’autant plus que les demandes de crédits immobiliers sont en baisse ; selon la porte-parole de Vousfinancer.com, Sandrine Allonier, « Nous avons eu 3 fois moins de demandes de prêt en une semaine ! » (Le 25mars 2020)

Qui plus est, les délais de réponses sont rallongés avec la réduction des effectifs.

Dans ce contexte, certains acteurs demandent à leurs partenaires digitaux et médiatiques de ne plus communiquer pour eux (c’est le cas de Boursorama Pro, Axa Banque pour les auto-entrepreneurs, etc.) Ces établissements mentionnés expliquent qu’ils ne pourront pas traiter les demandes d’ouverture de nouveaux clients.

D’autres banques ont même demandé de couper toutes les actions visant à leur apporter de nouveaux clients, rapporte le site Comparateurbanque.com.

Dans un dossier paru le 23/04/2020 dans l’AGEFI, portant sur l’accélération de la digitalisation du secteur immobilier, le CEO de Particeep, Steve Fogue, a dévoilé comment les parcours clients digitaux deviennent de vrais canaux d’acquisition en ce temps de crise.

Covid-19 : qu’est ce qui se passe du côté des néobanques ?

Concernant les néobanques, les prises de position diffèrent entre maintien des salaires et réduction des effectifs mais la vision reste la même : aider les clients avec une offre de souscription 100% en ligne.

Du côté de la néobanque N26, une nouvelle fonctionnalité a vu le jour pour permettre aux nouveaux clients d’utiliser leur carte de manière digitale avant même de l’avoir reçue. Il sera désormais possible d’activer et de payer avec son compte dans les minutes qui suivent l’ouverture de celui-ci grâce à Google Pay ou Apple Pay et ce avant la réception de la carte physique.

De son côté, la néobanque française, Ma French Bank, née en juillet attend de nouveaux défis . « Notre néobanque a dépassé nos prévisions avec 165.000 clients actifs, se réjouit Rémy Weber, président du directoire de La Banque Postale. Mais 70% des ouvertures se font en bureaux de poste, en moins d’un quart d’heure. Cela a sécurisé le lancement. ». Il rajoute, que la priorité durant cette crise est « Aujourd’hui, nous devons inciter à davantage de souscriptions à distance. »

Afin de vous adapter en ce temps de crise, offrez vos produits et services financiers en ligne grâce aux solutions Particeep. Particeep Plug est La solution clé en main sécurisée, qui :

- Dématérialise votre offre de produits

- La rend commercialisable en ligne depuis n’importe quelle interface web ou mobile

« Particeep Plug est une solution adaptée en cette période de crise car elle permet de déplacer la banque sur toute interface web ou mobile en moins d’un mois. La banque se numérise, devient accessible depuis des sites partenaires et tous les services de base à savoir ouverture de compte, crédit ou assurance peuvent être souscrits en quelques clics.» déclare Steve Fogue, co-fondateur et CEO de Particeep.

Le recours aux solutions des fintechs permettrait donc rattraper les baisses d’activité causées par la distanciation sociale. D’ailleurs, selon une étude publiée par le cabinet deVere Group, les applications fintech ont vu leur fréquentation augmenter de 72 % en seulement une semaine (la dernière semaine de mars).

Deux facteurs semblent expliquer ce rebond massif de la popularité de ces nouveaux services :

- D’un côté, les personnes confinées souhaitent se mettre à jour avec des services numérisés, qui ne demandent plus à devoir se déplacer ;

- De l’autre, les fonctionnalités ludiques, notamment prônées par les néo-banques comme Revolutou N26, sont un bon moyen de revoir notre façon de gérer notre argent

Dans ce contexte, les néo-banques, voient leur nombre de souscriptions grimper très fortement.

Covid 19 : les Français et les nouveaux services financiers

Plusieurs études démontrent l’évolution des usages des Français par rapport aux services financiers. Une montée en puissance en faveur des fintechs et des services financiers digitaux. Voici quelques chiffres de l’étude du cabinet Deloitte prouvant cet appétit :

- 9 Français sur 10 réalisent des opérations bancaires en ligne. Par ailleurs, on constate une progression de la mobilité avec le canal mobile qui gagne du terrain ;

- L’attrait pour les néobanques est en nette progression ces dernières années : 64% des Français sondés ont une néobanque comme banque principale ;

- 40% des Français seraient prêts à partager plus d’informations personnelles avec les banques et assurance qui sont considérés comme des tiers de confiance. Résultat, ouverture des banques et assurances des offres personnalisées ;

- Aujourd’hui, les attentes des Français évoluent vers des services extra-financiers : près de 4 Français sur 5 seraient intéressés pour que leur banque ou leur assureur leur propose un service hors de leur champ d’action.

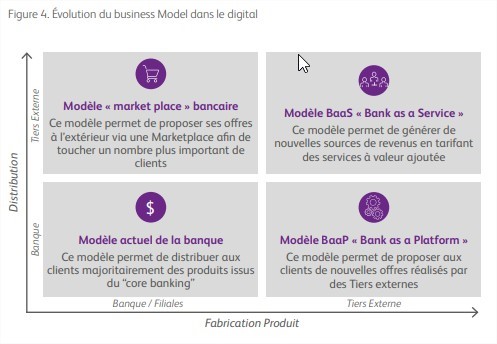

En parallèles, plusieurs études démontrent que le digital constitue un levier de diversification de l’offre de services financiers sur l’ensemble des points de contact client comme le démontre ce schéma réalisé par le cabinet BearingPoint.

S’il est vrai que le digital va s’imposer de plus en plus dans l’offre des banques, les business modèles auxquels il sera associé restent encore à définir. Nous constatons quatre grandes tendances :

Covid-19 : services financiers et l’acquisition client en ligne

Nul ne peut nier que le contexte actuel est défavorable aux commerces classiques, le digital tire quant à lui son épingle du jeu avec une hausse de trafic sur de nombreux secteurs.

Une augmentation qui devrait s’accélérer avec les mesures de confinement et de télétravail étendues à l’ensemble de l’hexagone. En effet, un apprentissage des périodes de crise permet de se montrer plus résilient et opportuniste, en capitalisant sur les leviers digitaux les plus ROIstes pour capter les consommateurs et les engager en ligne.

L’illustration semble plus évidente dans les secteurs d’e-commerce qui a connu une augmentation de 20% de chiffre d’affaire durant la crise du Covid-19 (selon Rakuten, Cdiscount, Amazon…) Cela est dû principalement au temps passé à surfer sur la toile, 45% de temps passé selon Ad’s up Consulting.

Les sociétés financières traditionnelles s’engagent dans la transformation numérique de leurs organisations, pour devenir des entreprises plus agiles, réactives et connectées. L’adoption des services de fintech, telles que Particeep, pour dématérialiser son offre et proposer la souscription en ligne deviendra essentiel pour maintenir l’activité face à la concurrence des néobanques.

Le Federal Financial Institutions Examination Council a ordonné aux banques américaines de tester la capacité de leurs systèmes en ligne à gérer un afflux de demandes bancaires numériques. L’agence a appelé à un recours accru aux services bancaires en ligne, aux services bancaires par téléphone et aux centres d’appels en plus du travail à distance.

De son côté, la banque DBS de Singapour a été un modèle pour ce à quoi les services bancaires sans succursale pourraient ressembler à l’ère du coronavirus.

Lorsque la banque a été obligée d’évacuer son personnel après qu’un employé a été diagnostiqué avec le virus le 12 février 2020, la DBS s’est efforcé de fournir aux clients un système bancaire numérique robuste.

Également, nous remarquons qu’avec la nouvelle organisation de travail, les banques et assurances ont adopté de nouveaux outils digitaux. Il s’agit par exemple des plateformes de visio-conférence pour les réunions avec les clients, ou les webinars pour les formations ou événements.

Dans le secteur de la santé, les assureurs regardent avec soin le sujet de la téléconsultation. Selon la Caisse nationale d’assurance maladie, 486 369 téléconsultations ont été facturées à l’Assurance maladie pendant la semaine du 23 au 29 mars, contre 10 000 par semaine jusque début mars. Cette forte augmentation de l’équipement des médecins et infirmiers de cette technologie a fait suite à la recommandation du gouvernement et des institutions de santé pour prendre en charge les patients atteints de Covid-19.

![[Analyse #2] – Covid-19 : les banques en marche pour se digitaliser](https://blog.particeep.com/wp-content/uploads/2020/06/covid-service-financier-2.png)