L’open Banking est en marche en France surtout pendant la crise de la covid-19. Depuis le lancement de la Directive sur les Services de Paiement (DSP2), les banques ouvrent leurs systèmes d’information et sont à la quête de nouvelles sources de revenus. Mais depuis mars dernier, plusieurs initiatives concrètes ont démontré que l’open banking est la solution idéale pour ré-inventer le rôle d’un banquier, surtout sur les activités de crédit.

Quels impacts de l’open banking sur les crédits ?

A l’instar de ses voisins européens, les banques en France ne disposent pas de « fichier positif » précisant les crédits en cours et les historiques de remboursement des demandeurs de financement. Après analyse de la situation de chaque souscripteur, il est donc de coutume de prêter à ceux ayant une bonne situation financière, sans incident de remboursement.

Le challenge pour le secteur du crédit est de faire un bon usage des données bancaires. Les acteurs traditionnels et fintech utiliseront donc l’open banking dans l’optique d’ouvrir l’accès aux données afin de mieux évaluer le risque crédit. Dans ce cadre, en France, l’agrégation de comptes bancaires des particuliers constitue une alternative au « fichier positif ».

Durant la crise de la covid-19, plusieurs initiatives open banking liées aux activités de crédit ont vu le jour. Nous pouvons en citer l’offre sauvezmoncredit.com lancée par Budget Insight et Algoan. Le but de cette initiative gratuite est d’accompagner les ménages qui subissent une perte de revenus liée à la covid-19 et qui rencontrent des difficultés pour rembourser leur crédit consommation et/ou crédit immobilier.

Le but de l’initiative est d’aider à négocier un nouveau plan de remboursement adapté à la situation fragilisée. En moins de 5 minutes, une lettre personnalisée et une fiche budget sont créées et sont transmises directement aux conseillers bancaires.

Générer de nouveaux revenus : diversifier ses canaux de distribution

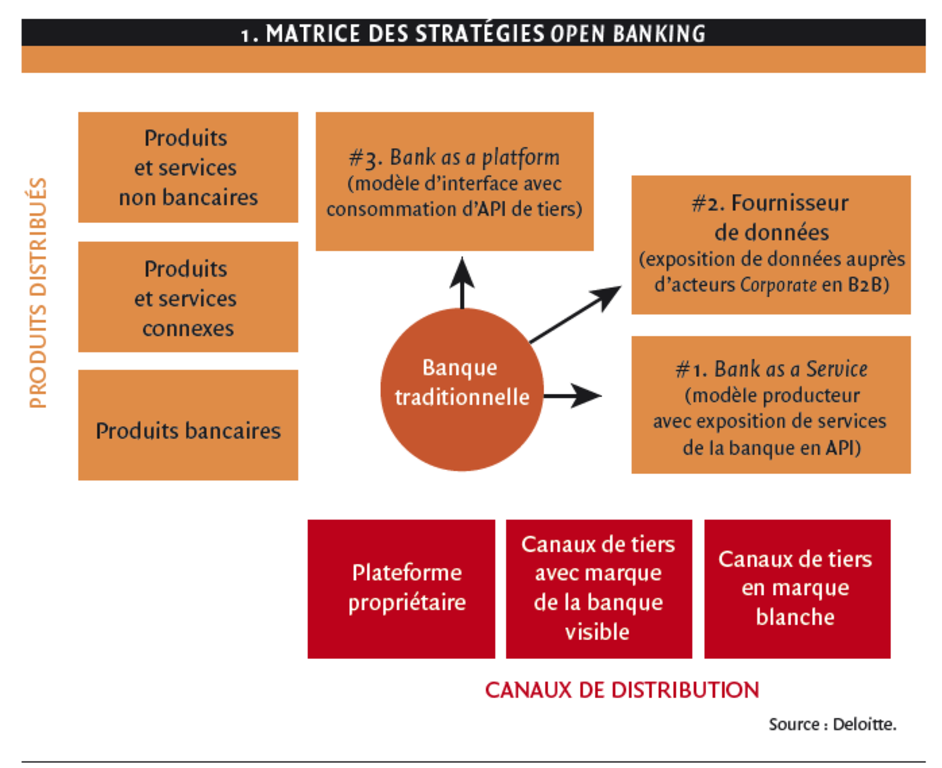

Tout d’abord, il serait judicieux de faire un petit rappel des trois axes de génération de nouvelles sources de revenus en crédit avec l’open banking (selon le cabinet Deloitte).

La stratégie BaaP : Bank as a Platfom

Cette stratégie vise à créer des offres de crédit sur-mesure. Grâce à l’adaptation des offres au profil du demandeur, les banques et fintech peuvent proposer des offres de crédit qui répondent au mieux aux besoins et attentes du client.

Le but également, en analysant les données bancaires du client, est de recommander des offres connexes. Par exemple, pousser de l’assurance auto, lors de l’achat d’une nouvelle voiture, des offres de prêt pour la rentrée scolaire des enfants, etc. Le but est de mieux équiper le client tout au long de son cycle de vie.

La stratégie BaaS : Bank as a Service : diversifier les canaux de vente

Proposer au client les meilleures offres de crédit, au bon moment et sur la meilleure interface est le nerf de la guerre des banques. Ici, les stratégies de distribution sont plus ouvertes et cela rejoint la vision de Particeep.

Par exemple, sur une marketplace automobile, le client pourra avoir un crédit auto et assurer instantanément sa voiture. L’enjeu de l’instantanéité du service et de la diversification des sites de vente est primordial.

Particeep a créé la solution Particeep Plug qui permet aux banques et aux assureurs de dématérialiser leurs offres et les parcours de souscription associés. Ensuite la distribution peut être réalisée sans développement informatique sur les interfaces propres à la banque / assurance ou celle d’un site tiers (marketplace, réseaux de courtier, plateformes spécialisées ou non spécialisées)

Stratégie de fournisseur de données

Cette dernière stratégie vise à monétiser des services de scoring client en dupliquant le modèle des bureaux de crédit.

Il est possible de modéliser et construire des comportements financiers des clients emprunteurs. Ces données sont par la suite partagées via des APIs tout en respectant les réglementations DSP2 et RGPD.

Selon l’étude Deloitte, « Les Français et les nouveaux services financiers », parue en 2020, les banques sont plus légitimes à proposer ce type de services et que 62 % des Français seraient prêts à partager davantage de données avec elles.

Covid-19 : Vers une analyse et une prise de décision en temps réel du crédit

Avec le redémarrage de l’économie et des entreprises grâce au déconfinement, les banques ont été confrontées à une nouvelle situation inédite. Elles doivent évaluer et surveiller de plus près le risque de crédit avec une visibilité limitée. Les premières expériences à l’étranger révèlent une piste à suivre, car les banques distinguent l’impact variable de la crise sur les différents secteurs de l’économie et accordent plus d’attention à la situation financière des ménages. Dans ce contexte, la richesse de données et d’analyse s’avèrent essentielles.

Les grandes banques accélèrent la transformation numérique pour permettre une surveillance en temps réel et une extraction efficace des données de transaction, tout en automatisant l’introduction des résultats dans la prise de décision.

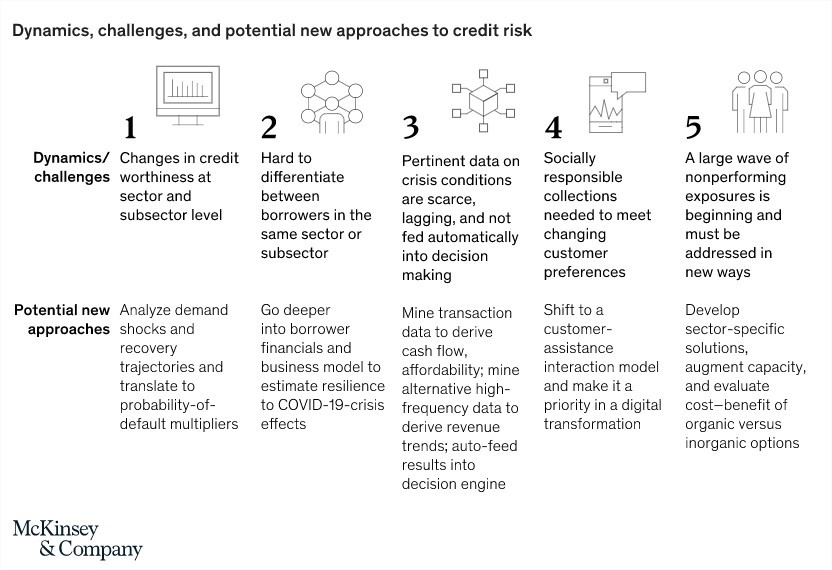

Du point de vue des institutions financières, les conditions déclenchées par la crise de la covid-19 ont des implications spécifiques pour la gestion et l’atténuation du risque de crédit. Au cours des trois derniers mois, les banques se sont adaptées à la nouvelle dynamique et ont exploré de nouvelles approches potentielles face aux défis de rentabilité.

Selon les analystes du cabinet de conseil Mckinsey & Company, il existe cinq effets de la covid-19 sur le risque de crédit. Des impacts sur la solvabilité, la souscription, le suivi, et les données clients qui deviennent obsolètes du jour au lendemain. Également, les données datant de 6 ou 12 mois sur lesquelles les prêteurs se reposaient dans le passé n’étaient plus utiles pour évaluer la résilience des emprunteurs particuliers.

En réponse à la crise, les principales institutions financières commencent à aborder la souscription et le suivi avec une nouvelle configuration d’analyse sectorielle et de résilience des emprunteurs.

Une tendance clé est que les banques passent rapidement d’une vue sectorielle à une vue sous-sectorielle en utilisant des données et des analyses en temps réel pour une prise de décision optimale. D’ailleurs, la plupart des banques a développé des hypothèses affinées sur des sous-secteurs spécifiques.

Au-delà de cet horizon, il existe des approches utilisant des données commerciales en temps réel dans la prise de décision et des analyses avancées pour examiner les processus de souscription de crédit.

Le passage à ces nouvelles méthodes aidera sûrement les banques à faire face à la crise actuelle mais servira également comme modèle pour la gestion du risque de crédit dans les mois et les années à venir.

Selon Mckinsey & Company, les meilleures banques conserveront et étendront ces pratiques même après la crise de la covid-19, pour mieux gérer le risque de crédit tout en servant mieux les clients.

Sources :

http://www.revue-banque.fr/revue-banque/numero-847

Sur la même thématique

- Covid-19 : quels impacts sur les services financiers ? : https://blog.particeep.com/analyse-1-covid-19-quels-impacts-sur-les-services-financiers/

- Covid-19 : les banques en marche pour se digitaliser : https://blog.particeep.com/analyse-2-covid19-les-banques-et-les-assurances-en-marche-pour-se-digitaliser/

- Covid-19 : quel avenir pour le courtage en crédit ? : https://blog.particeep.com/lavenir-du-courtage-en-credit-et-le-covid-19/