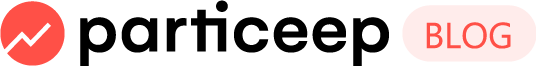

Le marché immobilier actuel est marqué par des fluctuations importantes des taux d’intérêt, influencées par des facteurs économiques mondiaux et nationaux. Au cours des dernières années, les taux d’intérêt immobiliers ont connu des variations significatives, affectant à la fois les acheteurs potentiels et les propriétaires cherchant à refinancer leurs prêts hypothécaires.

Tendances Actuelles

En 2024, les taux d’intérêt sur les crédits immobiliers se stabilisent après une période d’augmentation liée aux politiques monétaires restrictives des banques centrales visant à contrôler l’inflation. Cette stabilisation offre une fenêtre d’opportunité pour les emprunteurs, bien que les taux restent relativement élevés par rapport aux moyennes historiques.

En juin 2024, le taux immobilier moyen est de 3,99% pour les prêts sur 25 ans. La tendance est à la baisse depuis la hausse brutale des taux d’intérêt en 2022 provoquée par la guerre en Ukraine et la hausse de l’inflation.

Prévisions Futures

Les prévisions pour les années à venir suggèrent une légère baisse des taux d’intérêt, à mesure que les pressions inflationnistes diminuent et que les politiques monétaires s’ajustent. Toutefois, cette baisse pourrait être graduelle, et les emprunteurs doivent rester attentifs aux évolutions économiques pour saisir les meilleures opportunités de financement.

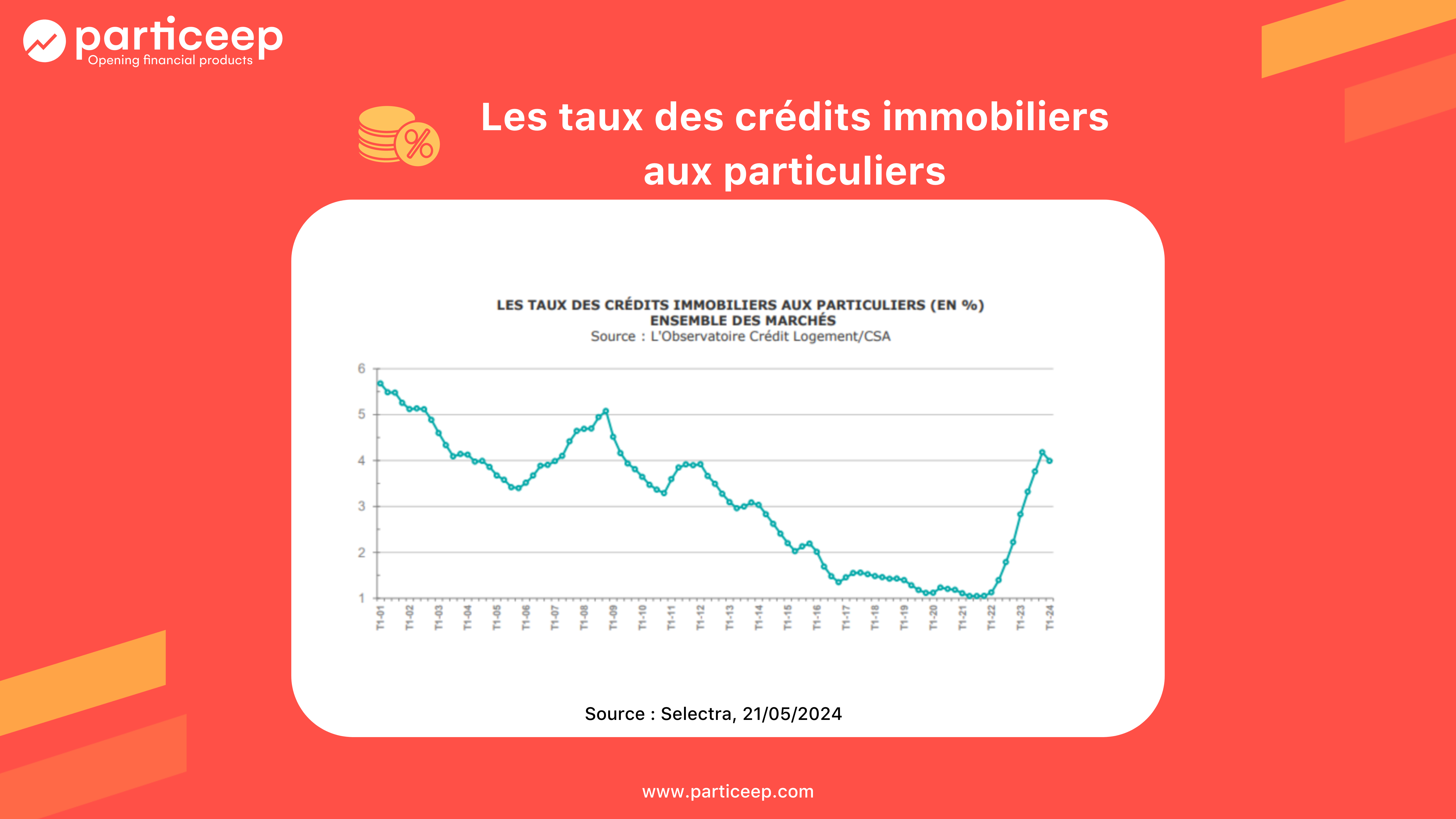

En juin 2024, le taux immobilier moyen est passé en dessous de 4% pour 25 ans. En 2023, les taux d’intérêt avaient atteint jusqu’à 4,5% mais, selon le dernier graphique de l’observatoire Crédit Logement CSA, les taux atteignent désormais une moyenne de 3,99%, une première depuis octobre 2023 !

La Digitalisation : Une Révolution dans l’Obtention de Crédit Immobilier

Avec l’évolution des technologies financières, la digitalisation du processus d’obtention de crédit immobilier a transformé la manière dont les emprunteurs accèdent aux financements. La simplification et l’accélération des démarches sont au cœur de cette révolution, rendant le parcours de l’emprunteur plus fluide et plus transparent.

Révolutionner l’Expérience Utilisateur avec les solutions de Particeep

Particeep se distingue par le développement de solutions innovantes Particeep Plug basées sur API permettant une intégration transparente des services financiers dans les plateformes existantes. Ces interfaces permettent aux banques et aux courtiers de proposer des offres de crédit immobilier en ligne, en simplifiant les processus de collecte de données et de validation des dossiers.

Les API de Particeep permettent une automatisation des étapes clés, telles que :

- La simulation de crédit en temps réel

- La vérification automatique des documents

- L’évaluation de la solvabilité de l’emprunteur

Grâce à ces solutions, les emprunteurs peuvent obtenir des réponses quasi instantanées à leurs demandes de crédit, réduisant ainsi le temps de traitement de plusieurs semaines à quelques jours, voire quelques heures.

Conclusion

La digitalisation du processus d’obtention de crédit immobilier représente une avancée majeure pour les emprunteurs, simplifiant et accélérant les démarches tout en offrant des solutions plus adaptées et personnalisées. Les innovations apportées par des entreprises comme Particeep jouent un rôle clé dans cette transformation, rendant l’accès au crédit immobilier plus efficace et transparent. Alors que les taux d’intérêt montrent des signes de stabilisation, les emprunteurs peuvent bénéficier de ces avancées technologiques pour optimiser leur expérience de financement immobilier.